企业社会责任、财务重述与融资约束

张多蕾 赵深圳

内容提要: 本文以我国2009-2018年沪深A股上市公司作为样本,考察企业社会责任、财务重述与融资约束之间的关系。研究结果发现:企业能够通过承担社会责任的方式来缓解在发展过程中所面临的融资约束困境;

企业承担社会责任也有利于降低发生财务重述行为的概率;

减少企业财务重述行为能进一步缓解企业面临的融资约束;

财务重述是企业社会责任作用于融资约束的部分中介变量,而且相较于高融资约束企业和国有企业,这种作用在低融资约束企业和非国有企业中体现得更明显。

关键词: 社会责任;

财务重述;

融资约束

中图分类号:F2755;

F83251 文献标识码:A 文章编号:1001-148X(2022)06-0083-11

收稿日期:2021-12-30

作者简介: 张多蕾(1982-),男,安徽寿县人,安徽财经大学会计学院特聘教授,中国人民大学商学院博士后,会计学博士,研究方向:资本市场财务与会计;

赵深圳(1992-),男,河南周口人,安徽财经大学会计学院硕士研究生,研究方向:资本市场财务与会计。

基金项目:国家社会科学基金一般项目“数字经济领域反垄断对企业创新的影响机制与效应研究”,项目编号:21BGL120。

企业发展目标能否可持续地顺利实现,取决于包括股东、债权人、员工、顾客、供应商,以及政府等所有利益相关者的共同有效协作,而企业发展目标的实现情况又会反过来影响利益相关者的协作行为。因此,为协调所有利益相关者的利益以达成企业发展目标,履行社会责任几乎成为企业发展过程中不可或缺的重要事项。研究表明,对于积极承担社会责任的企业,可以赢得良好的社会声誉,建立密切的利益相关者关系,带来一系列竞争性资源,进而缓解融资约束[1-4]。而与积极承担社会责任背道而驰的是,一些企业却为了一己之利或者一时之利,向利益相关者提供错误的或者误导性的会计信息,从而导致财务重述时有发生。财务重述是上市公司修正前期财务报告以反映这些报告中的差错被更正的过程,一定程度上会损害利益相关者对公司的经营和财务信息的信任,进而带来负面的市场反应、管理层变更以及法律诉讼等一系列严重经济后果[5-6]。那么企业财务重述对融资约束会产生怎样的影响呢?企业履行社会责任能够减少财务重述行为吗?当企业发生财务重述后,履行社会责任能够帮助企业恢复声誉进而缓解融资约束吗?

一、理论分析与研究假设

(一)企业社会责任与融资约束

我国经济发展正处于转型升级的关键时期,促进企业高质量发展是保证我国经济成功转型升级的基本前提。高质量发展要求企业发展目标不能局限于追求自身利益的最大化,而是应该树立服务于全体社会的价值观念,企业通过社会提供的发展机会促进自身发展的同时,应该承担相应的社会责任,将取得的成果适度反哺于社会,从而实现企业与社会的可持续发展。经典的MM理论认为,在满足特定假设下的完美资本市场中,企业无论选择外部融资还是内部融资是不存在差别的,企业不同融资结构对企业价值不产生影響[7]。然而,现实中的资本市场很难满足这些严苛的假设,各类信息不对称导致外部融资与内部融资的迥异。当企业内部融资无法满足各类投资所需时,企业就必须通过外部融资获取资金,但由于信息不对称的客观存在,出于对风险的考虑,企业外部资金拥有者会要求更高的溢价补偿。为了降低信息不对称,企业可以通过披露履行社会责任等内部信息,以取得外部资金拥有者的好感与信任,从而以更低的成本获得企业发展所需资金。

以媒体关注度作为检验标准,对企业是否自愿披露社会责任信息及披露水平进行研究发现,媒体关注会显著提高企业自愿披露社会责任信息意愿及其承担社会责任的水平,而且企业通过自愿披露社会责任信息也有利于缓解公司的融资约束问题。将融资约束作为中间量分析企业社会责任信息披露对企业投资的影响,发现企业社会责任信息披露能够缓解融资约束[8],而且企业在履行社会责任方面的良好表现,也能够进一步减小企业的外部融资缺口,提高企业的投资效率[9]。从政治关联的视角研究民营企业履行社会责任对融资约束的影响,发现政治关联能够为企业带来融资便利,并且企业在履行社会责任方面表现越好越容易取得外部借款[10]。关于中小企业履行社会责任的研究同样表明,中小企业越重视保护股东、员工、供应商、客户和消费者的权益,勇于承担环境和社会责任,越容易获得资金,从而有利于缓解融资约束[11]。上述观点已经得到越来越多经验研究的支持,并且进一步研究表明较高的社会责任信息披露质量可以增强社会绩效对融资约束的缓解作用[12-15]。综合以上分析,本文提出如下假设:

H1:在其他条件不变的情况下,企业承担社会责任有利于缓解企业融资约束。

(二)企业社会责任与财务重述

企业履行社会责任并披露相关信息,更容易吸引社会各界的关注与监督,更加有利于促进会计信息质量的提高。以企业发布独立社会责任报告作为企业履行社会责任的体现,研究表明企业发布社会责任报告能够明显提高企业信息透明度[16]。进一步探讨企业在应规披露和自愿披露两种状态下的履行社会责任对盈余管理的影响,表明企业在伦理动机等的影响下,履行社会责任并披露相关信息能够有效抑制盈余管理,同样可以提高企业会计信息质量[17]。以强制导向下披露的社会责任信息进行的研究发现,企业履行社会责任的信息可以作为资本市场信息的补充,在一定程度上可以缓解信息不对称,增强企业财务信息的披露质量[18]。另外,以自愿披露社会责任报告的企业为研究对象展开研究,发现相对于未披露相关信息的企业,披露社会责任信息的企业能够显著降低真实盈余管理,减少企业后期发生财务重述的可能,而且企业披露的社会责任报告质量越高,企业的真实盈余管理程度越低,发生财务重述的可能性越小[19]。现代企业制度强调受托责任制,企业管理层受托于委托人进行企业经营和管理,其必须对股东、债权人、政府等利益相关者负责,从本质上来说,提供高质量会计信息本身就是在履行社会责任。因此,企业管理层在有效履行社会责任的过程中,出于“负责任”的态度以及社会的期盼,将会对各项财务信息格外重视,有利于保证企业财务信息的高质量[20]。综合以上分析,本文提出如下假设:

H2:在其他条件不变的情况下,企业承担社会责任有利于减少企业财务重述的发生。

(三)财务重述与融资约束

企业发生财务重述,则表明上市公司前期财务报告在财务状况、经营成果和现金流量等方面不能反映公司真实情况,对外公布的财务报告质量缺乏可靠性。区分在不同的金融发展环境下企业发生财务重述时可能对融资约束产生的影响,研究表明财务重述不利于经济发展,发生财务重述的企业往往比正常企业面临更加严重的融资约束[21]。另外,进一步研究表明,财务重述会使得供应商更加看重目标企业的会计信息质量,致使企业的商业信用融资受到极大限制[22]。财务重述的发生,也表明企业之前公布的各类信息可能存在错误、遗漏等关键陈述,直接带来的后果就是降低企业财务报告的可信度,进而可能导致企业之后的信息披露环节更加復杂化,致使投资者与企业、投资者之间的信息分布不确定性得到强化,进一步加深信息不对称,使企业面临更高的股权和债券融资成本[23-24]。综上,一般而言,财务重述事件的发生,会间接增加资金提供者对企业管理层能力及诚信的质疑,从而导致要求更高的资本报酬率,企业融资成本上升。更严重的是,财务重述的发生,即表示企业无法向各利益相关者提供高质量的财务信息,资金拥有者无法依据现有信息做出决策,从而对是否提供资金保持高度警惕态度,企业融资难度上升。综合以上分析,本文提出如下假设:

H3:在其他条件不变的情况下,财务重述的发生将加剧企业的融资约束。

(四)财务重述的中介效应

财务重述是影响企业发展的重大事件,必须高度重视由此可能带来的一系列不良后果。企业承担社会责任作为提高企业社会形象和声誉的关键措施,一定程度上能够视为企业的“声誉无形资产”。这种“无形资产”也一定程度上反映了企业与各利益相关者为实现共同目标和愿景的一种期望,在降低企业与利益相关者交易过程中信息不对称的同时,也能够吸引更多的潜在客户愿意购买该企业的商品并支付一定程度的商品溢价,从而增加企业的潜在收益和价值。 由此,企业承担社会责任一定程度上有利于减少财务重述事件的发生,而企业更少的进行财务重述,表明其具有较高质量的财务信息报告,有利于降低各利益相关者与企业之间的信息不对称,进一步扩大企业的融资渠道。基于这一逻辑思路,我们认为财务重述在企业社会责任影响融资约束过程中可能发挥了中介传导作用,它们之间的作用路径为:企业社会责任→财务重述→融资约束。基于以上分析,本文提出:

H4:在其他条件不变的情况下,财务重述是企业社会责任影响融资约束的中介变量,即企业社会责任能够通过作用于财务重述而影响融资约束。

进一步的,相对于高融资约束的企业而言,低融资约束的企业一般处于资金充沛到资金短缺的渐变阶段,一旦企业发生财务重述,无疑是企业“人设”的崩塌,其带来的信号迅速传递出企业财务信息质量缺乏可靠性,为企业融资带来更敏感的负面影响。在相关制度尚不完善的转型经济发展中,政府质量的提高能迅速缓解企业融资约束,可以将企业融资约束困境保持在较低水平,且在政府质量较高的地区,通过有力措施关注财务重述问题以提高财务透明度,更能够缓解企业融资约束[25]。对比之下,低融资约束企业在发生财务重述后对市场价值产生的负向作用也更明显[26]。由此,我们有理由提出:

H4a:在其他条件不变的情况下,财务重述的这种中介效应在低融资约束企业中更明显。

在我国新兴制度背景下,提高市场化进程、减少财务重述以提高财务信息质量将有利缓解企业融资约束,而且在国有企业中表现更明显[27]。一般而言,企业在发生财务重述后再向银行借款时,银行将提高贷款利率、减少贷款额度以及更加倾向于短期借贷,银行甚至可能会拒绝向这些频繁发生财务重述、缺乏信息透明度的企业提供贷款[28-29]。相对于国有企业而言,非国有企业的融资渠道往往更狭窄,即便获得融资往往也会付出更高的成本。一旦非国有企业发生财务重述,更是雪上加霜,将进一步加剧企业的融资难度,因此,我们提出:

H4b:在其他条件不变的情况下,财务重述的这种中介效应在非国有企业中更明显。

二、研究设计

(一)样本选择与数据来源

本文研究的样本区间为2009-2018年我国沪深A股上市公司。 在初始研究样本基础上,本文按照如下原则进行了相应的数据处理:(1)剔除我国金融行业类上市企业数据;

(2)剔除ST、PT类企业数据;

(3)剔除样本回归过程中数据有缺失的样本;

(4)为了降低极端值可能的影响,对样本中所有连续变量进行了1%水平的Winsorize处理。最终得到5425个观察值。本文用于度量社会责任的评级得分数据来自于润灵环球责任评级公司,财务重述数据是通过翻阅上市公司年报等手段搜集获得,其他相关财务数据来自于CSMAR数据库。

(二)变量定义

1 融资约束(FC)

既有文献度量融资约束的方法主要有两大类:单变量指数法和多变量指数法。前者因指标单一可能产生度量偏差,后者因多数依赖于具有内生性的财务指标,也可能会产生较大偏误。基于此,本文选择借鉴Hadlock and Pierce(2010)[30]的SA指数来度量融资约束,该指标越小,表明企业融资约束程度越大。具体模型如下:

其中,SIZE是对企业总资产取自然对数获得;

AGE为企业成立时间的自然对数。

2企业社会责任(CSR)

本文参照何贤杰(2012)[12]、钟马(2017)[18]以及赵天骄等(2018)[31]的做法,选择润灵环球企业社会责任评级数据来度量企业社会责任。

3财务重述(REST)

借鉴袁蓉丽(2018)[32]与Chava(2018)[33]的研究,将财务重述定义为虚拟变量,上市公司当年发生财务重述取值为1,否则取0。

4控制变量

综合考虑各种因素的可能影响,参照已有文献,本文选取以下控制变量:公司成长性(TOBINQ)、资产负债率(LEV)、资产收益率(ROA)、 公司规模(SIZE)、每股收益(EPS)和账面市值比(BM),同时为了控制不同年份和行业特征的宏观因素影响,还加入了年份和行业的控制效应。本文回归模型各变量定义如表1所示。

(三)回归模型

为了验证假设1,构建模型如下:

其中:FC代表企业融资约束,CSR代表企业社会责任,以润灵环球企业社会责任评级数据来度量。根据假设1,预期的CSR系数α1应显著为正。

为了验证假设2,构建的模型如下:

其中:REST代表企业财务重述,CSR代表企业社会责任。根据假设2,预期的CSR系数β1应显著为负。

为了验证假设3,构建的模型如下:

其中:FC代表企业融资约束,REST代表企业财务重述。根据假设3,预期的REST系数χ1应显著为负。

为了更进一步验证假设4,即财务重述(REST)在企业社会责任(CSR)对融资约束(FC)的负向影响中的中介效应,借鉴温忠麟和叶宝娟(2014)[34]的方法,在模型(4)的基础上构建如下模型:

FC=δ0+δ1REST+δ2CSR+δ3TOBINQ+δ4LEV+δ5ROA+δ6SIZE+δ7EPS+δ8BM+∑YEAR+∑IND+ε (5)

根据中介效应原理,其模型的检验如下:

第一,如果模型(2)中企业社会责任(CSR)的系数不显著,则停止中介效应的检验,即不存在发挥中介效应作用的基础。

第二,如果模型(2)中企业社会责任(CSR)的系数显著,则进行下一步检验,即如果模型(3)中的企业社会责任(CSR)系数显著且模型(5)中财务重述(REST)与企业社会责任(CSR)系数均显著,則财务重述发挥了部分中介效应;

假若模型(5)中财务重述(REST)系数显著而企业社会责任(CSR)系数不显著,则财务重述(REST)发挥了完全中介效应;

如果模型(3)中的社会责任(CSR)系数与模型(5)中的财务重述(REST)系数至少有一个不显著,则需要进一步做Sobel检验。

三、检验结果与分析

(一)描述性统计

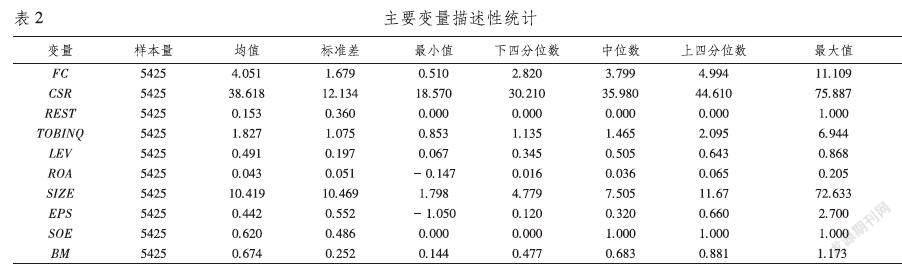

本文描述性统计结果如表2,可以看出:(1)企业融资约束的均值、标准差和中位数分别为4051、1679和3799, 表明大多企业都面临融资约束问题;

最小值和最大值分别为0510和11109,表明不同企业的融资约束程度存在较大差异;

(2)社会责任的均值为38618,中位数为35980,表明上市公司企业社会责任基本服从正态分布;

(3)财务重述的样本均值为0153,表明全样本中发生财务重述的比例为153%。在控制变量中,公司规模的均值和中位数有所差异,且标准差较大,表明不同企业所具有的企业规模差异较大。其他的控制变量分布均符合正常预期。

(二)相关性分析

表3列出了主要变量的Pearson相关系数和Spearman相关系数,结果表明:企业社会责任与融资约束的两类相关系数均在1%水平上显著,说明在不考虑其他因素的影响下,企业社会责任履行度越高、企业越勇于承担社会责任,企业融资约束程度越低,符合预期。同时,企业社会责任与财务重述的Pearson相关系数在5%水平上显著为负,表明不考虑其他因素时,企业履行社会责任有利于减少财务重述的发生,基本符合预期。另外,财务重述与企业融资约束的两类相关系数也均在1%水平上显著负相关,表明在没有其他因素的影响下,财务重述的发生会加剧企业的融资约束,符合预期。本文的其他控制变量也与因变量显著相关,且变量间的相关系数也符合预期。此外,通过计算各变量间的方差膨胀因子,结果表明各变量的VIF平均值为286,小于经验值10,表明本文的解释变量之间不存在严重多重共线性问题。

(三)回归分析

1 企业社会责任与融资约束

表4列示了企业社会责任与融资约束之间的回归结果。首先,我们未加入任何控制变量进行回归,结果显示企业社会责任与融资约束的回归系数为正且在1%水平上显著,表明企业承担社会责任有利于缓解企业的融资约束,有助于企业获取发展所需资金。其次,控制行业和年度效应后再次进行回归,结论未发生明显变化。最后,进一步加入相应的控制变量进行前述步骤,结论依旧成立。上述结果支持了前文提出的假设1。

2 企业社会责任与财务重述

表5列示了企业社会责任与财务重述之间的回归结果。结果表明,在未对其他变量进行控制、只控制行业和年度效应以及加入控制变量并控制行业年度三种情况下,企业社会责任与财务重述的回归系数均在1%水平上显著为负,表明企业积极承担社会责任有利于抑制财务重述事件的发生,提高企业履行社会责任的意识和水平将是一项有利于提升企业财务信息质量,降低财务重述事件发生的积极措施。上述结果支持了前文提出的假设2。

3 财务重述与融资约束

表6列示了财务重述与融资约束之间的回归结果。同样按照前述三个步骤,逐步控制行业、年度以及其他控制变量进行回归,依次回归的结果表明企业财务重述与融资约束的回归系数均为负且均在1%水平上显著,表明财务重述与企业融资约束具有正相关关系,企业频繁发生财务重述将会加剧企业面临的融资约束困境,不利于企业取得更多资金支持发展,通过减少企业财务重述事件的发生也将在一定程度上缓解企业的融资约束。上述结果支持了前文提出的假设3。

4中介效应检验

表7列示了企业社会责任、财务重述与融资约束之间的中介效应回归结果。结合表4至表6的回归结果,发现全样本中的企业社会责任和财务重述系数均显著,表明财务重述在企业社会责任作用于融资约束的过程中发挥了部分中介效应作用。进一步根据中位数划分高融资约束组与低融资约束组进行分析,发现企业社会责任系数均显著为正, 而财务重述与融资约束的回归系数在低融资约束组中为-0165, 且在1%的水平上显著,在高融资约束组中的回归系数为-0031且不显著,表明财务重述中介效应主要存在于低融资约束企业中。可能的原因在于低融资约束企业相对而言对资金的供应能力变化表现更加敏感,财务重述对企业财务信息质量造成了严重影响,低融资约束企业由于缺乏足够的应变能力对此产生的反应就显得更加突出。

进一步根据股权性质划分国有企业组与非国有企业组进行分析,同样发现企业社会责任系数均显著为正,但财务重述与融资约束的回归系数只在非国有企业组中在1%水平上显著,而在国有企业组中并不显著,表明财务重述的中介作用在非国有企业中表现更明显。可能的原因在于我国国有企业中各项公司制度和治理机制更完善,拥有更多的市场要素资本,很多时候会受到政府的干预,需要企业承担更多的社会责任,以更好地服务社会和公众来保障社会稳定。同时,国有企业背后有国家政府做担保,一般认为其商业信用风险更低,当发生财务重述降低了各类财务和非财务信息的披露质量,出于其国有企业性质特征的考虑,包括国有银行信贷措施的政策指向等,都使得我国国有企业较非国有企业更容易取得银行的资金支持,财务重述为其带来的负面影响更低。此外,其他控制变量的回归结果也符合预期,与大多数的研究结论相一致。

此外,我们也对高融资约束组和国有企业组进一步做了Sobel检验,结果依旧表明其不存在中介效应作用,支持前述分析结论。

(四)稳健性检验

为确保研究结论的可靠性,本文进一步进行了如下的稳健性检验:

1替换解释变量企业社会责任(CSR)

本文按照倪恒旺(2015)[35]等学者提出的观点,选择润灵环球责任评级公司的评级报告页数作为衡量企业社会责任的代理变量,一般而言,企业社会责任报告的页数越多,表示相关责任信息披露程度越详细完善,表明企业承担的社会责任水平也越高,替换变量后重新进行本文的回归,并列示于表8。表8的第一、二和三列列示替换变量后的相关回归结果,主要变量依旧显著,分样本回归结论也未发生改变,本文的主要结论依旧成立。

2替换被解释变量融资约束(FC)

本文按照卢太平(2014)[36]的做法,选择Kaplan(1997)[37]構架的KZ指数重新度量企业融资约束,具体公式为:

KZi,t=1002CFi,t/Ai,t-1-39368DIVi,t/Ai,t-1-1315Ci,t/Ai,t-1+3139LEVi,t+0283Qi,t

该指标是用营业现金流量(CF/A)、股份支付率(DIV/A)、现金持有量(C/A)、 资产负债率(LEV)和托宾Q(Q)进行次序逻辑分析回归估计系数构造而成。该指标越大,则表示企业融资约束就越严重。以此重新度量融资约束,再次重新进行回归分析,将结果列示于表9。表9的第一、二和三列列示替换变量后的主要回归结果。可以发现,本文的主要假设依旧成立,分样本后的中介效应也依然未发生明显变化,表明本文的研究结论比较稳健。

3内生性检验

本文前述分析结果验证了企业积极承担社会责任能够有效抑制财务重述事件的频繁发生,然而财务重述通常可以影响企业承担社会责任的表现,所以当企业频繁进行财务重述或者内部出现财务问题时,企业可能会更加看重社会责任的履行,借此达到掩饰目的,进而,可能引起自选择内生性问题。由此,本文选择工具变量法进行相应的稳健性检验。借鉴冯丽艳等(2016)[15]的研究,选择同行业其他公司企业社会责任均值CSR_Mean以及注册地属于同一地级市的企业社会责任评级得分年度均值CSR_Location作为工具变量。同行业或者所处地域相近的企业所面临的经济环境、政治环境以及文化环境等一般比较类似,其社会责任表现具有一定的趋同性, 所以同行业或者同地域的其他企业社会责任表现可能会影响本企业的社会责任政策,但并无明显证据表明同行业或者同地域的其他企业社会责任表现会对本企业财务重述产生影响,同时CSR_Mean和CSR_Location与单个企业的社会责任表现相关,却又不会受到单个企业的行为影响,对单一企业具有外生性,可以作为企业社会责任的工具变量。

考虑到本文数据为短面板数据,为了确保验证的可靠性,工具变量检验方法选择2SLS、GMM以及LIML三种方法同时进行回归。表10的Panel A为第一阶段的回归结果,可以发现CSR_Mean和CSR_Location与内生变量CSR在1%水平上显著为正,并且弱工具检验结果表明 Sheas partial R2 达到了126%,F统计量的值为403681远超过于10,p值也接近0,所以可以拒绝原假设,不存在弱工具变量,选取的工具变量与内生变量CSR显著相关,工具变量具有较好的解释力。

表10的Panel B为工具变量的第二阶段回归结果,可以看出,三种回归中企业社会责任的估计值P_CSR回归系数均在5%水平上显著为负,并且过度识别检验的p值均超过了10%的显著性,接受了所有工具变量都是外生的原假设,工具变量的选择满足外生性条件。综合弱工具检验和过度识别检验结果表明工具变量选择是有效的,2SLS、GMM以及LIML的检验结果与前述结论一致,进一步支持了本文的相关研究结论。

四、进一步分析

信息环境作为影响企业信息不对称的因素,一方面会过度传递企业社会责任表现的信号或者未充分反映企业社会责任表现信息,另一方面会增加企业的各项资本成本进而形成融资约束[38-39]。因此,其与企业社会责任以及融资约束之间都存在一定的影响关系。

在前述分析的基础之上,我们进一步分析了相关研究与信息环境的关系。关于外部信息环境(ANALYST)的度量,由于更多的分析师跟踪在一定程度上使得企业的外部信息环境更加完善,企业的分析师跟踪人数越多,表明了该上市企业外部信息环境更丰富,因此选择企业的分析师跟踪人数加1的自然对数来表示企业外部信息环境ANALYST,指标大小与信息环境质量正相关。为方便研究,以中位数为标准,大于中位数划分为外部信息环境较好的样本, 其余为外部信息环境较差的样本。内部信息环境(ACCURAL)选择盈余质量来度量,具体做法是使用修正Jones模型计算出可操纵性应计利润的绝对值来加以度量,为方便研究,选择该绝对值的相反数作为本文的ACCURAL,则该指标越大, 表示企业内部信息环境越好,并同样按照中位数划分组别。

表11和12列示了企業社会责任、财务重述与融资约束分别在面临不同的外部信息环境和内部信息环境的回归结果。表11和表12表明,无论外部信息环境较好还是内部信息环境较好,企业履行社会责任都有利于降低财务重述,从而降低融资约束。但在信息环境较差时,只有内部信息环境组的相关结论依旧成立,外部信息环境组的结论已不显著。由此表明,通过改善信息环境,尤其是改善外部信息环境能够有效提高企业承担社会责任和降低财务重述来缓解企业面临的融资约束。上述分析进一步支持了企业承担社会责任有利于缓解融资约束的结论。

五、结论与启示

本文以我国2009-2018年沪深A股上市公司作为研究样本,考察企业社会责任、财务重述与融资约束之间的关系。研究结果发现:企业能够通过承担社会责任的方式来缓解所面临的融资约束困境;

企业承担社会责任也有利于降低企业发生财务重述的概率;

而减少企业财务重述事件的发生也有利于缓解企业面临的融资约束。深入分析表明,财务重述是企业社会责任作用于融资约束的部分中介变量,而且这种作用在低融资约束企业和非国有企业中体现得更为显著。此外,进一步通过信息环境分析更加明确了企业社会责任与融资约束的关系,拓展了融资约束相关研究,丰富了上市公司规范企业承担社会责任和降低融资约束的理论与经验。

根据上述研究结论,有以下几点启示:首先,建立符合自身特征的公司治理结构,确保企业自身内部的控制规范化。 鉴于我国上市企业普遍存在着“绝对股东”的话语权,而这种权力的过度集中容易导致企业各方面制衡机制丧失相对稳定性。企业内部控制机制和全面治理体系的优化调整将能够促进企业运行效率的提升,达成各利益相关者目标的一致性,确保会计信息的真实、有效,从而缔造企业内部财务重述事件的安全网。其次,加强外部审计的独立性。之所以我国上市企业频频发生财务重述事件,侧面反映了外部审计缺乏应有的独立性。而审计独立性是保证审计质量的关键,需要通过会计师事务所的治理,提高审计独立性,减少“审计合谋”事件的发生,保障众多外部投资者的切身利益。最后,政府应当改善相关法律监管环境,发挥政府在我国资本市场会计发展中的引领牵头作用,完善相关信息披露制度和责任追究制度,加大监督检查力度,提升相关违规成本并制定相应惩罚措施,从而减少企业财务重述行为的发生。

当然,财务重述在企业承担社会责任作用融资约束过程中扮演着中介变量角色,为避免企业进行恶意重述损害众多利益相关者的利益,企业更应当积极履行社会责任,在树立良好外部形象的过程中,也使得企业进行财务重述的经济成本增加,从而有利于督促企业重视日常经营规范,减少企业重述事件的发生,促进企业和资本市场的健康发展。

参考文献:

[1] Choi J., Wang H. Stakeholder Relations and the Persistence of Corporate Social Performance[J].Strategic Management Journal,2009,30(8): 895-907.

[2] Vilanova M., Lozano J. M., Arenas D. Exploring the Nature of the Relationship between CSR and Competitiveness[J].Journal of Business Ethics, 2009,87(1): 57-69.

[3] Goss A., Roberts G. S. The Impact of Corporate Social Responsibility on the Cost of Bank Loans[J].Journal of Banking & Finance,2011,35(7): 1794-1810.

[4] Cheng B., Ioannou I., Serafeim G. Corporate Social Responsibility and Access to Finance[J].Strategic Management Journal,2014, 35(1): 1-23.

[5] 何威风.财务重述:国外研究述评与展望[J].审计研究,2010(2):97-102.

[6] 高锦萍,袁畅,万岩.财务重述、信任损害与投资意向研究[J].财经问题研究,2017(9):82-89.

[7] Modigliani F., Miller M.H. The Cost of Capital, Corporation Finance and the Theory of Investment[J].The American Economic Review,1958,48(3):261-297.

[8] 尹士.企業社会责任信息披露与R&D投资[J].科学决策,2014(8):83-94.

[9] 谢赤,杨茂勇.企业社会责任对非效率投资的影响——基于随机前沿分析方法[J].经济与管理研究,2013(5):92-98.

[10] 李姝,谢晓嫣.民营企业的社会责任、政治关联与债务融资——来自中国资本市场的经验证据[J].南开管理评论,2014,17(6):30-40.

[11] 高凡雅,田高良,王喜.中小企业履行社会责任能缓解融资约束吗?[J].科学学与科学技术管理,2017,38(6):133-143.

[12] 何贤杰,肖土盛,陈信元.企业社会责任信息披露与公司融资约束[J].财经研究,2012,38(8):60-71.

[13] 彭镇,戴亦一.企业慈善捐赠与融资约束[J].当代财经,2015(4):76-84.

[14] 冉戎,王丁,谢懿.非政府组织关联、责任战略延续性与融资约束[J].南开管理评论,2016,19(3):178-192.

[15] 冯丽艳,肖翔,程小可.社会责任对企业风险的影响效应——基于我国经济环境的分析[J].南开管理评论,2016,19(6):141-154.

[16] 高利芳,曲晓辉,张多蕾.企业社会责任报告与会计信息质量——基于深市上市公司的实证研究[J].财经论丛,2011(3):99-105.

[17] 陈国辉,关旭,王军法.企业社会责任能抑制盈余管理吗?——基于应规披露与自愿披露的经验研究[J].会计研究,2018(3):19-26.

[18] 钟马,徐光华.社会责任信息披露、财务信息质量与投资效率——基于“强制披露时代”中国上市公司的证据[J].管理评论,2017,29(2):234-244.

[19] 王霞,徐怡,陈露.企业社会责任信息披露有助于甄别财务报告质量吗?[J].财经研究,2014,40(5):133-144.

[20] 刘玉廷.严格遵守会计准则 提供高质量财务报告 认真履行社会责任[J].会计研究,2010(1):7-13.

[21] 韩少真,李辽宁,潘颖.财务重述、金融发展与融资约束——基于现金-现金流敏感性的分析[J].投资研究,2015,34(11):64-78.

[22] 钱爱民,朱大鹏.财务重述影响供应商向企业提供商业信用吗——来自A股上市公司的经验证据[J].财经理论与实践,2017,38(4):62-69.

[23] Graham J. R., Li S., Qiu J. Corporate Misreporting and Bank Loan Contracting[J].Journal of Financial Economics, 2008,89(1): 44-61.

[24] Kim J. B., Song B. Y., Zhang L. Internal Control Weakness and Bank Loan Contracting: Evidence from SOX Section 404 Disclosures[J].The Accounting Review,2011,86(4):1157-1188.

[25] 李后建.政府质量、财务透明与企业融资约束——基于中国制造业企业问卷调查数据的分析[J].商业研究,2018(3):57-66.

[26] Wu P., Gao L., Chen Z., Li X. Managing Reputation Loss in China: In-depth Analyses of Financial Restatements[J].Chinese Management Studies,2016,10(2): 312-345.

[27] 郭桂花,池玉莲,宋晴.市场化进程、会计信息质量与融资约束的相关性分析——基于最终控制人的视角[J].审计与经济研究,2014,29(1):68-76.

[28] 肖作平,王璐.财务重述对银行贷款契约的影响研究——来自中国上市公司的经验数据[J].证券市场导报,2018(6):4-14.

[29] Ma C., Li B., Dong N. Do Chinese Listed Firms Actively Alter the Design of Pay-performance Sensitivity Following Financial Restatement?[J].Asia-Pacific Journal of Accounting & Economics, 2019,26(4):382-408.

[30] Hadlock C. J., Pierce J. R. New Evidence on Measuring Financial Constraints: Moving Beyond the KZ Index[J].The Review of Financial Studies, 2010,23(5):1909-1940.

[31] 赵天骄,肖翔,张冰石.企业社会责任对资本配置效率的动态影响效应——基于公司治理视角的实证研究[J].山西财经大学学报,2018,40(11):66-80.

[32] 袁蓉丽,文雯,谢志华.董事高管责任保险和财务报表重述[J].会计研究,2018(5):21-27.

[33] Chava S., Huang K., Johnson S.A. The Dynamics of Borrower Reputation Following Financial Misreporting[J].Management Science, 2018,64(10):4775-4797.

[34] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(5):731-745.

[35] 倪恒旺,李常青,魏志华.媒体关注、企业自愿性社会责任信息披露与融资约束[J].山西财经大学学报,2015,37(11):77-88.

[36] 卢太平,张东旭.融资需求、融资约束与盈余管理[J].会计研究,2014(1):35-41.

[37] Kaplan S. N., Zingales L. Do Investment-cash Flow Sensitivities Provide Useful Measures of Financing Constraints? [J].The Quarterly Journal of Economics, 1997,112(1):169-215.

[38] 王艳艳,于李胜,安然.非财务信息披露是否能够改善资本市场信息环境?——基于社会责任报告披露的研究[J].金融研究,2014(8):178-191.

[39] Cui J., Jo H., Na H. Does Corporate Social Responsibility Affect Information Asymmetry? [J].Journal of Business Ethics, 2018,148(3):549-572.

Corporate Social Responsibility, Financial Restatement and Financing Constraints

ZHANG Duo-lei1,2,ZHAO Shen-zhen2

(1.School of Business,Renmin University of China,Beijing 100872,China;

2. School of Accountancy,Anhui University of Finance and Economics,Bengbu 233030,China)

Abstract: This paper takes China′s 2009-2018 Shanghai and Shenzhen A-share listed companies as a sample to examine the relationship between corporate social responsibility, financial restatement and financing constraints. The results show that enterprises can alleviate the dilemma of financing constraints in the development process by assuming social responsibility. Corporate social responsibility also helps to reduce the probability of financial restatement; Reducing corporate financial restatement behavior can further alleviate the financing constraints faced by enterprises; Financial restatement is some of the mediating variables of CSR on financing constraints, and this effect is more obvious in low-financing constrained enterprises and non-state-owned enterprises than in high-financing constrained enterprises and state-owned enterprises.

Key words: corporate social responsibility;

financial restatement;

financing constraints

(責任编辑:周正)

猜你喜欢融资约束社会责任PPP模式下棚户区改造项目的研究价值工程(2016年32期)2016-12-20农户融资约束的后果分析商业经济(2016年11期)2016-12-20文化传媒企业并购对价与融资方式选择:融资约束、控制权转移与风险分担商业研究(2016年8期)2016-12-20浅谈大众传媒社会责任的缺失文艺生活·中旬刊(2016年9期)2016-11-07融资约束:文献综述与启示时代金融(2016年23期)2016-10-31盈余质量对投资效率影响路径的理论分析中国市场(2016年33期)2016-10-18论社会责任和企业发展的关系中国市场(2016年33期)2016-10-18企业社会责任与财务绩效研究商(2016年27期)2016-10-17《新闻晨报》:如何不跟着某些“网红”玩“反转”中国记者(2016年6期)2016-08-26经济法是什么企业导报(2016年12期)2016-06-17栏目最新:

- 心理健康小学生论文13篇(完整文档)2024-04-29

- 读书活动方案集锦【完整版】2024-04-29

- 2023年自我鉴定成人本科毕业热门12篇【...2024-04-29

- 高三备考复习18篇(完整)2024-04-29

- 2023年度单位防汛预案18篇(全文完整)2024-04-29

- 四年级上学期英语总结必备(范文推荐)2024-04-29

- 2023年建设工作方案范本2024-04-29

- 2023年初三新学期学习计划12篇2024-04-29

- 培训评价模板汇编21篇2024-04-29

- 个体委托书必备12024-04-29